Вы собираетесь завести кредитную карту ? Перед тем как это сделать, прочитайте статью

Привет. Вы решили открыть свою первую кредитную карту? На самом деле, если ей пользоваться грамотно, это хороший и удобный финансовый инструмент. Но при неправильном использовании эта же самая карта может превратиться в бомбу замедленного действия и стать для вас настоящей долговой ямой. Поэтому, перед тем как на этот шаг пойти, прочитайте и примите к сведению советы владельцам кредитных карт, описанные ниже. Итак, приступаем без долгих предисловий.

1. Никогда не покупайте по кредитной карте то, что не сможете оплатить в срок

Немного поясню что имеется ввиду в этом случае. Как вы возможно знаете, в основном все кредитные карты имеют так называемый “Грейс-период”. Если коротко, это период, в который человеку дается отсрочка на оплату потраченной суммы. У основной массы банковских карт этот период составляет 50 или 60 дней. Некоторые банки выпускают карты с отсрочкой выплаты 100 ( например Альфа-Банк ), 120 дней ( банк Восточный ). Есть эксклюзивные варианты, дающие отсрочку до 180 или даже до 240 дней!

Если сказать проще, то у нас в зависимости от условий использования карты есть возможность пользоваться деньгами абсолютно без процентов в течении, скажем 60 дней. Мы еще поговорим о фишках и особенностях использования кредиток так, чтобы не платить по ним проценты. Сейчас же исходим просто из данности в виде срока Грейс-периода.

Так вот, если вы не уверены, не имеете твердых гарантий того, что по истечении Грейс-периода погасите долг по карте – лучше не совершайте покупку! Все очень просто. По истечении оговоренного срока, к примеру на 61 день банк начинает начислять проценты. И весь льготный период в виде 60 дней перед этим сгорает. А проценты по банковским картам мягко говоря, обычно не гуманные. И себестоимость такой покупки, с такими процентами будет заоблачной. Поэтому запомните это основное, и пожалуй самое важное правило. Можно его сформулировать немного по другому – никогда не выбивайтесь из Грейс-периода, озвученного по кредитной карте.

2. Погашайте свой долг по кредитной карте ежемесячно

В этом пункте у нас с вами ключевое слово “ежемесячно”. Не Грейс-период, оговоренный выше, а именно ежемесячно. Даже если у нас беспроцентный период составляет 60 дней, а то и 100, все равно в каждом месяце есть дата отсчета, от которого этот период считается. Например, дата ежемесячного отсчета 10 число. Даже если ваш долг по кредитке не вылазит за Грейс-период к 10 числу, лучше погасить именно к 10. Благодаря этому долг в отчетную дату полностью обнулится, и можно начать отсчет нового Грейс-периода. Ну и контролировать долговую нагрузку тоже нужно.

3. Не доводите свой счет до начала выплаты процентов по карте

В принципе, это вполне гармонично совпадает со вторым пунктом. Но сейчас я хочу вам посоветовать не просто укладываться в Грейс-период, а в принципе не доводить до начала выплаты процентов ни при каких условиях!

Сделать это можно простым способом. Так или иначе, наступает тот день, в который льготный период заканчивается. И на следующий день после этого дня необходимо внести минимальный платеж от общей суммы долга ( она как раз небольшая – у многих банков это 5 или 10% от кредитного лимита ). А так же начинается уплата процентов. Лучшим способом будем любым способом, что называется “хоть тушкой, хоть чучелом” но долг по кредитке закрыть.

Получили зарплату, какой то еще доход? Положите на полный рабочий день на кредитку. Как увидите что лимит обнулился и пошел отсчет нового льготного периода – снимайте, тратьте, в общем пользуйтесь как угодно. Просто буквально на один день соберитесь в кулак, и не допустите просрочки льготного периода.

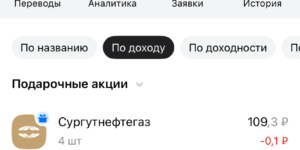

4. Имейте кредитную карту привязанную к бонусной программе

Тут все очень просто. Раз уж так получилось что завели карту, пусть она приносит какую-то хоть небольшую, но дополнительную выгоду. И если есть необходимость открыть кредитку, откройте или карту с хорошим кэшбэком, или карту совместную с авиакомпанией. Пусть за расходы по ней начисляются какие-то бонусы, мили. В любом случае дополнительной нагрузки и каких то специальных действий это не потребует, но какая-то отдача будет.

5. Кредитная карта – не резервный фонд!

А вот на этом пункте стоит остановиться подробнее, и предостеречь вас от определенного подвоха. Рассказываю, что я имею ввиду.

Вообще, в системе личных финансов и семейного бюджета все средства распределяются по разным уровням. Многие специалисты учат нас сначала закрыть долги. Потом сформировать резервный фонд на случай потерь доходов, чтобы мы имели запас на какое-то время. Ну и дальше уже идут такие статьи как инвестиции, вложения, накопления на что то необходимое, а потом желаемое. В общем, самое главное, это последовательность этапов – сначала закрыть долги, потом формировать подушку и так далее…

Так вот, многие люди, открывая кредитную карту ошибочно сумму на кредитке начинают воспринимать как этот самый резервный фонд. А этого делать ни в коем случае нельзя! Потому что резервный фонд, это то что у нас уже должно быть. А кредитная карта – это по сути наша сумма долга, даже если мы по ней еще ничего не потратили. Резервный фонд – это то что нас спасет в случае неприятностей, потери работы и потери доходов. Кредитная карта – то что загонит нас в долги на сумму кредитного лимита, которую нам выделил банк.

Ни в коем случае не попадайте в эту простую ловушку! И никогда не забывайте, что кредитная карта это ДОЛГ! Ни резерв, ни запас – а самый настоящий долг. И не особенно важно, воспользовались ли вы суммой, данной вам в долг на данный момент или нет. В случае критической ситуации такой “резерв” не то что вам ничем не поможет. Он только закопает вас глубже.

Вывод

Наверное. особо сложного и мудреного вывода не требуется -:). Хотя это не все полезные советы владельцам кредитных карт, но не буду писать все сразу. Это базовые вопросы, которые касаются в основном финансовой безопасности. Кредиты зло в любом случае – хоть в форме наличных денег, хоть в форме кредитной карты. Но однозначно говорить что это плохо и брать на себя смелость что либо советовать не буду. Уверены что все хорошо понимаете и умеете пользоваться картой – открывайте. При грамотном подходе это инструмент и возможность пользоваться деньгами банка почти бесплатно. Но если есть возможность не брать кредитку в принципе – лучше не брать -:).

Хочешь узнать больше? Обратись за консультацией: